消費税の歴史と役割。どんな理由で、どのように消費税が開始・増額されてきたのか

2019年に消費税が8%から10%に増額されました。

これで通算4度目の消費増税となります。

しかし今回は新しく軽減税率などが追加され、ちょっとした混乱も見受けられました。

増税のたびに「消費税を下げろ!」「贅沢品だけに消費税をかけろ!」なんて意見もあったりします。

そうしたことをする可能性は無いのか?

こうした点も踏まえて消費税の歴史や役割など、そういった豆知識を中心に調べてみました。

消費税とは

歴史

消費税の原型となったものは1954年にフランスで導入されました。

コンセプトもほぼ現在と同じで「消費活動やサービスを受けた際の付加価値」。

これに着目して制度が発足し、それ以降世界各国で取り入れられ始めました。

そのため多くの国では消費税とはいわず「付加価値税」と呼んだりもしています。

日本では1989年に導入され、

1994年に4%

1997年に5%

2014年に8%

2019年に10%

と、このように増税されています。

しかし必ず導入している国ばかりではなく、例えばアメリカ合衆国には消費税はありません。

ただ消費税を導入していない国はそれに相当する税があることが多いです。

そうした国は一概に「消費税が無い」ということではありません。

消費税の種類

税金には大きく分けて「直接消費税」と「間接消費税」の2種類あります。

直接消費税

直接消費税は「消費した本人が直接納税する」税のことです。

ただ納税のシステム上あまり該当するものは少ないです。

ここで出てくるのが「特別徴収義務者」という役職。

この役職は施設の経営者などが指定され、指定された人は部分的に市や県・国のといった公営の側になります。

そのためこの人は「国に直接税を払っている」と見なされます。

該当する例としてはゴルフ場や銭湯といった大衆が利用するかつそこまで施設数が多くない場合くらい。

コンビニやスーパーといった「いくらでも増える・減る」ような施設はほぼ該当しません。

まあ払う側からしたらあまり変わりはないので、気にする必要は少ないですが。

関節消費税

皆さんが一般的に「消費税」と聞いてイメージするのは「間接消費税」に分類されています。

百貨店やコンビニ・スーパーといった日常でよく利用する店舗は数多いです。

しかし、いちいち経営者を先ほどの「特別徴収義務者」に指定するわけにもいきません。

そういった施設の数は日々増減(起業したり廃業したり)しており、その手続きはかなり面倒です。

そのため売り上げそのものに課税することで、消費した際の税金を徴収するようにしています。

この関節消費税は細かく区分されており

・酒やタバコといった特殊な商品にかかる「個別消費税」

・輸入されるものにかかる「関税」

このように内容別に分類されています。

違い

直接消費税と間接消費税ですが、消費する(買い物する)人からすれば違いはほぼありません。

この区分は「税金を払う際の手順」に重点が置かれているため、皆さんが消費税を払うのに変わりはありません。

結局のところ支払われた消費税の管理をするのは経営者。

その経営者が特別徴収義務者という「国の人間」か、そうでないかの違いしかないです。

強いて挙げるなら「税金の支払い工程が少し増減する」といったところです。

過去に贅沢税があった

ときどき出る「娯楽や生活に必要ない贅沢品に税金をかけるべき」という意見。

実は消費税の前にこんな税金制度がありました。

それが贅沢品に課税する「物品税」です。

生活必需品とそうでないものを分け、それぞれ税率を設定するというものでした。

しかし販売される商品の種類が増え始め、贅沢品の基準がかなり曖昧になったために消費税に切り替えられたそうです。

というのも「教育用の漫画や童謡といった音楽は贅沢品か?」といった考え。

・新しく販売された商品

これらをイチイチ判別・登録していくのが難しくなっていったようです。

最初は「これは童謡なので贅沢品じゃない」となっていたもの。

これがのちに「童謡とはみなされない」として追徴課税の対象となったこともあるようです。

そこで一括管理のために消費税として統一し、この物品税は廃止されました。

…ただ次の「軽減税率」のせいで遠回りにこの物品税に相当するものが復活の兆しを見せてますが。

軽減税率

2019年の増税の際に、日本でも軽減税率が設定されるようになりました。

現在の消費税率は10%ですが、この軽減税率は「生活必需品などの一部の商品の消費税率を8%にする」というものです。

対象になる商品

軽減税率の対象となる商品は

・サプリメント

・新聞

が該当となります。

逆に軽減税率対象外で10%になるのが

・外食

・水道料金

・医療薬品

となります。

ここで注目したいのが「調理酒」と「テイクアウト品」、「おもちゃ付きお菓子」になります。

調理酒関係

「みりんは軽減税率の対象?」という疑問。

調理酒などはアルコールが使われているかどうかで判断されます。

この「アルコール」は度数が1度以上だと使われている場合になります。

そのため「本みりん」は度数が10度以上なので酒類とみなされ消費税は10%に。

しかし「みりん風調味料」はアルコールが入っていません。

これで軽減税率の対象として消費税は8%に設定されています。

どちらの税率が適応されるかは「アルコールが入っているかどうか」で判別しましょう。

レストランなどの外食

外食の際にも注意が必要で「店で食べるとサービスも受けている」などの理由で対象外となり10%になります。

細かな条件は

・ケータリングや出張料理といったサービス込みの料理提供(学校給食や老人ホームのような大量発注は除く)

これらを満たしていると「外食」とみなされるため、消費税が10%に設定されています。

例としては

・屋台でテーブルやイスがあると10%、立ち食いなら8%

・料理人を家などに招いてその場で用意や調理してもらうと10%、ビザなどのデリバリーなら8%

とこんな感じです。

デリバリーはただ調理された料理を渡されるだけなので、サービスの対象外とみなされるようです。

要は「食べる際に店舗の設備を使用せず、ただ料理を渡されるだけ」だと軽減税率の対象で8%となると覚えておきましょう。

おもちゃ付きお菓子

付属品としてカードやおもちゃといったお菓子・食品があったりします。

おもちゃ付きのお菓子では全体の値段と、お菓子とおもちゃの価値(値段)の比重によって判断されます。

・食品の価値が2/3を占める

これが軽減税率の対象となる条件です。

あまりにおもちゃの方の価値が大きすぎると「食品のほうが付属品」とみなされます。

これだと軽減税率の対象外で10%になるので注意しましょう。

消費税の役割

消費税の使い道は以下のようなものがあります。

一番多いのが国で管理している社会保障の医療・年金・介護・少子化対策で6割。

次に地方で個別に管理している社会保障で3割。

最後に地方での一般財源で1割。

こうして消費税で得た税収の9割近くが社会保障費として使われています。

何回か行われている消費増税は、年々増えている医療保険費などの補填が理由です。

高齢になれば医療機関にかかる割合が多くなり、受診者が負担しない分の保険費も増え続けます。

医療の発達によって平均寿命が延び、病死などの数も減ってきていますが、それだけ社会保障費も増えていきます。

日本では少子化も進んでいるために若い働き手が減少しています。

国側から見て社会保障費などが増えても税収による補填が難しくなってきています。

社会保障費などの公的サービスは万人が利用するものです。

そのため国民全員から区別なく一律に徴収できるのが消費税というわけです。

毎年の消費税の総額

では毎年どのくらい消費税が徴収されているのか?

2013年あたりから急激に増え始め1年のすべての税収の30%くらいになります。

とりあえず2019年度の税収の内訳はこうらしいです。

消費税と所得税が並んでおり、法人税が3番目となってます。

こう見ると個人の所得から支払われている税金のほうが、企業が払っている税金よりも多いことになります。

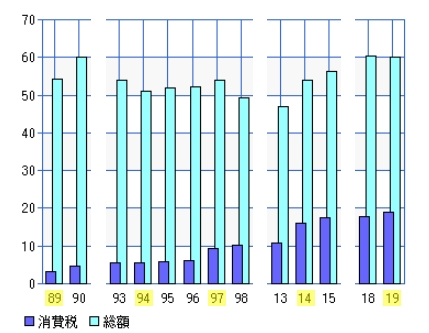

そしてこちらが年々の消費税の推移の一部を切り出したものです。

水色がその年の税収の総額、青色が消費税になっており、黄色くなっている年が消費増税がされた年になっています。

近年になればなるほど全体における消費税収の割合が大きくなっています。

消費税導入当初では10~20%だったのが最近では30%くらいが当たり前になってます。

こうしたことから消費税の税収はかなりのものになっているというのがわかると思います。

日本と他国の消費税額の違い

では日本と他の消費税を導入している国では、消費税の割合はどのくらい違うのか?

一番高いのはハンガリーの27%、次いでノルウェー・デンマーク・スウェーデンなどの25%。

ただハンガリーでも軽減税率があるため、一概に世界一の消費税率とはいえないかもしれません。

低いとカナダや台湾の5%から、日本・オーストラリア・韓国などの10%があります。(ただカナダはこれに加え各州ごとに数%ほど追税されるそうです)

こうして見ると日本は低いですが、それは消費税に限った話。

全体にかかる税としては、日本は世界でもトップクラスの重税国家だそうです。

先にも書いた通り他の消費税が高い国は別の税も含んでこの税率。

全体で見ると日本より低い国がほとんどです。

例えば消費税率1位のハンガリーと日本でのメインとなる税金の割合はこちら。

※日本の所得税などは平均年収440万円を基準にしています。

| 日本 | ハンガリー | |

|---|---|---|

| 消費税 (軽減税率) | 10% (生活必需品:8%) | 27% (穀物:18% 食料・医療品etc:5%) |

| 所得税 | 20% | 一律15% |

| 法人税 | 23% | 一律9% |

| 年金 | 18% | 10% |

| 健康保険 | 10% | 7% |

| 社会保険(企業側) | 16% | 19% |

消費税率第一位のハンガリーでもメインとなる税金を見てみると、日本に比べ個人が払う税金の割合は遥かに少ないです。

その消費税でも生活必需品相当のものは5%ほどになるので、実質日本よりも低いともいえます。

最後に

消費税にまつわることを大まかに調べたらこんな結果になりました。

「消費増税がされると、消費活動が滞る」なんてよくいわれますが、それを置いても税収が上がっているのはわかるかと。

なにかと税収が下がると消費増税しようとするのもわかると思います。

しかし世界的に見ても「重税国家」といわれるくらいには税率の割合が高いのも事実。

どこかで緩和や帳尻合わせをしないと、いずれ個人の消費活動が限界を迎えることになると思います。